SeABank

Chuyên mục SeABank sẽ cung cấp cho các bạn các dịch vụ liên quan đến SeABank như: Hướng dẫn mở tài khoản ngân hàng SeAbank, cách sử dụng SMS Banking SeABank, cách sử dụng thẻ ATM SeABank, gửi tiết kiệm online SeABank... và điều kiện vay tín chấp của SeABank. Hi vọng thông qua chuyên mục này sẽ giúp các bạn nắm rõ và sử dụng dịch vụ một cách dễ dàng nhất. Hãy nhanh tham khảo, đừng bỏ lỡ nhé!Mục lục nội dung

1. Tổng quan về ngân hàng SeABank

1.2 Cơ cấu tổ chức của ngân hàng SeABank

1.3 Ngân hàng SeABank có tốt không?

1.4 Các sản phẩm nổi bật của ngân hàng SeABank

2. Hướng dẫn sử dụng dịch vụ của ngân hàng SeABank

2.1 Hướng dẫn mở tài khoản ngân hàng SeABank

2.2 Hướng dẫn thanh toán trực tuyến bằng thẻ nội địa SeABank

2.3 Hướng dẫn sử dụng ứng dụng Ngân hàng di động SeABank

3.1 Các hình thức vay tín chấp theo bảng lương SeABank?

3.2 Lợi ích khi vay tín chấp theo lương tại SeABank

3.3 Lãi suất vay tín chấp tại ngân hàng SeABank

3.4 Điều kiện vay theo bảng lương SeABank

1. Tổng quan về ngân hàng SeABank - Ngân hàng thương mại cổ phần Đông Nam Á

1.1 SeABank là ngân hàng gì?

Ngân hàng TMCP Đông Nam Á ((tên giao dịch Southeast Asia Commercial Joint Stock Bank) còn được gọi là SeABank thuộc Top 15 Ngân hàng TMCP lớn nhất Việt Nam. SeABank được thành lập vào năm 1994, có giấy phép kinh doanh năm 2005, trụ sở chính đặt tại 25 Trần Hưng Đạo, Q. Hoàn Kiếm, Hà Nội. Hiện nay SeABank có vốn điều lệ 9.369 tỷ đồng, chủ tịch Hội đồng quản trị là doanh nhân Lê Văn Tần.

1.2 Cơ cấu tổ chức của ngân hàng SeABank

SeABank là ngân hàng TMCP có tuổi đời dài nhất Việt Nam và luôn được xếp hạng thuộc một trong những nhóm đầu bảng các ngân hàng TMCP lớn nhất. Xếp hạng này dựa trên các đánh giá về quy mô vốn điều lệ, mạng lưới hoạt động, khả năng nhận biết thương hiệu và tốc độ tăng trưởng qua các năm.

Cho đến nay, SeABank đã trải qua 25 năm phát triển. Hiện tại, ngân hàng sở hữu vốn điều lệ 9.369 tỷ đồng, tổng tài sản ước tính hơn 160 nghìn tỷ đồng, mạng lưới hoạt động trải rộng trên khắp toàn quốc (170 chi nhánh và điểm giao dịch).

1.3 Ngân hàng SeABank có tốt không?

Luôn kiên định với mục tiêu phát triển của mình là vì lợi ích khách hàng, trong điều kiện thị trường tài chính – ngân hàng có nhiều biến động như thời gian qua, SeABank đã đạt được những thành tựu đáng tự hào. SeABank không chỉ cung cấp đầy đủ và đa dạng các sản phẩm và dịch vụ tài chính cho khách hàng bao gồm các đối tượng như cá nhân, hộ kinh doanh cá thể mà còn vươn đến các doanh nghiệp nhỏ, vừa và doanh nghiệp lớn.

Bên cạnh các mục tiêu phát triển của mình, SeABank còn tối ưu hóa lợi ích cho từng đối tượng khách hàng và các cổ đông. Nhờ vậy, từ khi hình thành đến nay, SeABank luôn đảm bảo sự phát triển bền vững và đóng góp tích cực vào sự phát triển chung của nền kinh tế và xã hội.

Sau nhiều năm nỗ lực không ngừng, SeABank trở thành một ngân hàng nằm trong top dẫn đầu các ngân hàng thương mại cổ phần lớn nhất Việt Nam không chỉ ở qui mô, mạng lưới hoạt động mà còn ở mức độ nhận biết thương hiệu. SeABank đã đạt được số vốn điều lệ gần 5.500 tỷ đồng và tổng số tài sản của ngân hàng gia tộc này lên đến trên 100 nghìn tỉ đồng.

Mạng lưới của SeABank được mở rộng khắp cả nước. Tính đến nay, có tới 161 điểm giao dịch SeABank trên toàn quốc. Sau thời gian dài hoạt động kinh doanh và phát triển thương hiệu, SeABank đã được các tổ chức quốc tế ghi nhận bằng nhiều danh hiệu và giải thưởng danh giá, tiêu biểu như: Dịch vụ ngân hàng trực tuyến tốt nhất Việt Nam 2016, Ngân hàng bán lẻ tăng trưởng tốt nhất Việt Nam 2016, Ngân hàng có dịch vụ Thẻ tín dụng sáng tạo nhất Việt Nam…

Ngoài ra, SeABank trong những năm gần đây đã vươn đến giành lấy những thương hiệu uy tín trong lĩnh vực trung gian mua bán như: Dịch vụ cho vay mua ô tô tốt nhất Việt Nam 2016, Ngân hàng vì cộng đồng tốt nhất Việt Nam 2016, Ngân hàng có sản phẩm cho vay mua ô tô tốt nhất Việt Nam 2016…

Những năm gần đây, SeABank đã thực hiện tốt trách nhiệm an sinh xã hội và phát triển cộng đồng. SeABank trở thành nhà cung cấp hàng tiêu dùng chất lượng và được Viện Doanh nghiệp Việt Nam và Tổ chức đánh giá và chứng nhận quốc tế Interconformity (CHLB Đức) trao tặng danh hiệu Kim Cương. Vào năm 2015, SeABank lọt vào top 80 doanh nghiệp đạt Thương hiệu Việt tiêu biểu 2015 của Bộ Công thương và danh hiệu thương hiệu mạnh Việt Nam.

Tính đến nay, SeABank được xem là ngân hàng bán lẻ tốt nhất Việt Nam và có dịch vụ tài trợ thương mại xuất sắc nhất. SeABank đã khẳng định được tên tuổi và khả năng của mình trên đấu trường thương mại trong nước và quốc tế.

Đạt được thành tích đáng tự hào này không thẻ không kể đến đội ngũ hơn 2.700 cán bộ nhân viên của ngân hàng đã luôn cố gắng và hoàn thiện không ngừng trong việc phục vụ khách hàng. SeABank luôn tạo được một môi trường làm việc chuyên nghiệp, năng động. Cơ cấu tổ chức tinh giản nhưng đảm bảo chất lượng dịch vụ và hoạt động của ngân hàng đã đem lại hiệu quả đáng vui mừng.

1.4 Các sản phẩm nổi bật của ngân hàng SeABank

Trong chiến lược phát triển của mình, ngân hàng SeABank không chỉ tập trung đặc biệt vào khách hàng cá nhân mà còn song song phát triển mảng doanh nghiệp vừa và nhỏ cũng như doanh nghiệp lớn. Các sản phẩm, dịch vụ tài chính của SeABank được thiết kế đa dạng phù hợp với nhu cầu cũng như năng lực tài chính của từng đối tượng và phân khúc khách hàng.

Khách hàng cá nhân:

- Dịch vụ tài khoản

- Tài khoản số đẹp

- Dịch vụ trả lương

- Tài khoản Đại lợi

- Tài khoản thanh toán

- Gói sản phẩm

- Thanh toán và chuyển tiền

+ Chuyển tiền trong nước

- Dịch vụ đầu tư tự động

- Dịch vụ chuyển tiền trong nước

- Dịch vụ chuyển tiền định kỳ

- Dịch vụ kiều hối

+ Chuyển tiền quốc tế

- Dịch vụ chuyển tiền qua Swift

- Chuyển tiền qua ngân hàng Kookminbank

- Dịch vụ chuyển tiền qua Western Union

- Tiết kiệm

+ Tiết kiệm có kỳ hạn

- Tiết kiệm tích lũy linh hoạt

- Tiết kiệm bậc thang

- Tiết kiệm gửi góp ươm mầm ước mơ

- Tiết kiệm gửi góp tích lũy tương lai

- Tiết kiệm trả lãi hàng tháng

- Tiết kiệm lĩnh lãi cuối kỳ

- Tiết kiệm không kỳ hạn

+ Tiết kiệm thông minh

+ Tiết kiệm online

- Dịch vụ thẻ

- Thẻ ghi nợ nội địa

- Thẻ ghi nợ quốc tế

- Thẻ tín dụng quốc tế

- Thẻ đồng thương hiệu

- Tín dụng

+ Cho vay tiêu dùng thế chấp

- Cho vay mua, xây dựng, sửa chữa nhà – SeAHome

- Cho vay tiêu dùng có TSBĐ – SeAFlex

- Cho vay mua ô tô – SeACar

+ Cho vay tiêu dùng tín chấp

- Cho vay giáo viên, công chức, viên chức

- Cho vay thấu chi không tài sản bảo đảm

- Cho vay Hội liên hiệp Phụ nữ

- Cho vay trả góp

+ Cho vay kinh doanh

- Cho vay cá nhân, hộ kinh doanh – SeAPRO

+ Ngân hàng điện tử

- Ngân hàng trực tuyến – SeANet

- Ngân hàng di động – SeAMobile

- Bảo hiểm

+ Bảo hiểm nhân thọ

- PRU – chủ động cuộc sống

- PRU – Bảo vệ tối ưu

- Bảo An Tín dụng

- PRU – An tâm trọn đời

- PRU – Đầu tư linh hoạt

+ Bảo hiểm vật chất

- Bảo hiểm Vật chất xe

Khách hàng doanh nghiệp:

- Tín dụng

+ Theo ngành nghề

- Tài trợ thi công xây lắp

- Tài trợ đại lý xe ô tô

- Tài trợ DN dược phẩm & vật tư thiết bị y tế

- Tài trợ theo hợp đồng cung ứng

- Tài trợ xuất khẩu thuỷ sản

- Tài trợ DN sản xuất kinh doanh nhựa

- Tài trợ đại lý vé máy bay của hãng hàng không

+ Tín dụng cơ sở

- SeAFast Business – Thấu chi DN

- Tái tài trợ vốn

- Bổ sung vốn SX-KD trả góp

- SeACar Business – Vay mua ô tô

- SeAValue Business

+ Tài trợ chuỗi

- Tài trợ chuỗi Volkswagen Việt Nam

- Tài trợ chuỗi Vinamotor

+ Cam kết thu xếp vốn

- Cam kết thu xếp vốn có điều kiện

- Tài trợ XNK và bảo lãnh

+ Tài trợ xuất khẩu

- Nhờ thu xuất khẩu

- Xử lý và thanh toán bộ chứng từ xuất khẩu

- Thông báo L/C xuất khẩu

- Chiết khấu có truy đòi bộ chứng từ xuất khẩu

- Tài trợ xuất khẩu trước giao hàng

+ Bảo lãnh

- Bảo lãnh hoàn trả tiền ứng trước

- Bảo lãnh nghĩa vụ tài chính của chủ đầu tư

- Xác nhận bảo lãnh

- Bảo lãnh thực hiện hợp đồng

- Bảo lãnh thanh toán

- Bảo lãnh thanh toán thuế XNK

- Bảo lãnh vay vốn

- Bảo lãnh đối ứng

- Bảo lãnh bảo hành

- Bảo lãnh dự thầu

- Các loại bảo lãnh khác

+ Bao thanh toán

- Bao thanh toán nội địa

+ Tài trợ nhập khẩu

- L/C trả chậm (L/C UPAS)

- Nhờ thu nhập khẩu

- Phát hành L/C nhập khẩu

- Vay VND Lãi suất Ngoại tệ

- Tài khoản và tiền gửi

+ Tài khoản

- Tài khoản tiền gửi thanh toán

- Business Combo Account

- Gói tài khoản ưu đãi Smart & VIP

- Tài khoản Tập trung

- Tiền gửi doanh nghiệp

+ Tiền gửi

- Tiền gửi lĩnh lãi định kỳ

- Tiền gửi kỳ hạn ngày

- Tiền gửi lĩnh lãi cuối kỳ

- Tiền gửi ký quỹ

+ TK tiền gửi thông minh

- Tài khoản Tiền gửi thông minh

- Tiền gửi Online

- Thanh toán và quản lý dòng tiền

+ Quản lý thu chi

- Nộp thuế, phí XNK điện tử

- Thu tiền mặt tại địa điểm chỉ định

- Nộp thuế điện tử

- Thu hộ theo bảng kê

- Thanh toán hóa đơn

+ Quản lý tiền tệ

- Dịch vụ chuyển tiền theo lô

+ Thẻ doanh nghiệp

- Thẻ ghi nợ – Visa Business

- Thẻ tin dụng – Visa Corporate

- Thẻ ghi nợ Trả sau – Visa Business

+ Ngân hàng điện tử

+ Dịch vụ khác

- Giao dịch qua email

- Giao dịch qua Fax

2. Hướng dẫn sử dụng dịch vụ của ngân hàng SeABank

2.1 Hướng dẫn mở tài khoản ngân hàng SeABank

Để đăng ký mở thẻ ATM SeABank khách hàng cần tuân thủ các điều kiện và thủ tục sau:

Mở tài khoản ngân hàng SeABank tại ngân hàng:

Điều kiện:

- Cá nhân là người Việt Nam hoặc công dân nước ngoài từ đủ 15 tuổi trở lên đang sinh sống và làm việc tại Việt Nam có cư trú hợp pháp

Thủ tục:

- Đơn đề nghị phát hành thẻ (theo mẫu SeABank)

- Giấy tờ tùy thân còn hiệu lực: CMND/căn cước công dân/hộ chiếu

- Các giấy tờ khác theo quy định của SeABank trong từng thời kỳ

Cách làm thẻ:

Khách hàng mang đầy đủ các giấy tờ trên đến chi nhánh SeABank gần nhất để đăng ký mở thẻ và thực hiện theo các bước sau:

Bước 1: Vào quầy giao dịch ngân hàng SeAbank, xuất trình CMND/hộ chiếu và yêu cầu mở thẻ ghi nợ nội địa SeABank S24++

Bước 2: Điền vào đơn đăng ký mở thẻ theo mẫu của SeABank và nộp lại cho nhân viên ngân hàng

Bước 3: Nhân viên xác nhận thông tin, nhập dữ liệu lên hệ thống và thông báo lại kết quả mở thẻ cho khách hàng

Bước 4: Khách hàng nộp lệ phí làm thẻ và duy trì (nếu có) cho nhân viên và nhận lại biên lai thanh toán

Bước 5: Nhân viên thông báo ngày nhận thẻ, khách hàng rời quầy và hoàn tất quá trình mở thẻ.

Sau khi được ngân hàng chấp nhận yêu cầu phát hành thẻ, trong thời gian từ 05 đến 07 ngày (trừ ngày nghỉ, lễ, tết), khách hàng sẽ trực tiếp đến chi nhánh phát hành nhận thẻ.

Hướng dẫn cách đăng ký làm thẻ tín dụng SeABank nhanh nhất:

SeABank cung cấp dịch vụ phát hành thẻ tín dụng dành cho mọi đối tượng khách hàng với nhiều ưu đãi hấp dẫn. Khi đăng ký làm thẻ tín dụng SeABank, bạn có thể thanh toán mọi lúc mọi nơi trên toàn thế giới.

Ngân hàng SeABank có tên gọi đầy đủ là ngân hàng thương mại cổ phần Đông Nam Á, được thành lập vào năm 1994. Trải qua hơn 25 phát triển, SeABank đã tích lũy được nhiều kinh nghiệm để nâng cao giá trị thương hiệu và mang đến những sản phẩm, dịch vụ giá trị cho khách hàng. Trong đó, thẻ tín dụng là sản phẩm đang được nhiều người ưa chuộng và nhận được phản hồi tích cực từ phía khách hàng.

Các loại thẻ tín dụng SeABank đang phát hành:

Nhằm mang đến nhiều tiện ích cho mọi đối tượng khách hàng. Ngân hàng SeABank phát hành nhiều loại thẻ khác nhau giúp bạn dễ dàng đưa ra lựa chọn phụ hợp. Trong đó, SeABank chia ra làm 2 loại chính bao gồm thẻ tín dụng quốc tế và thẻ tín dụng đồng thương hiệu. Bạn có thể lựa chọn một trong những loại thẻ như:

- Thẻ tín dụng SeaLady Cashback phát hành dành riêng cho khách hàng nữ.

- Thẻ tín dụng SeaGolf Platinum phát hành dành cho những ai yêu thích môn thể thao Golf.

- Thẻ tín dụng Mercedes Platinum phát hành dành riêng cho chủ sở hữu xe Mercedes-Benz.

- Thẻ đồng thương hiệu MobiFone – SeABank được phát hành với 3 hạng Chuẩn, Vàng và Platinum, khách hàng được hưởng nhiều đặc quyền khi sử dụng dịch vụ của MobiFone.

- Thẻ Tín dụng quốc tế SeABank Visa hạng chuẩn và vàng.

- Thẻ Tín dụng quốc tế SeABank Visa Platinum.

Tiện ích khi đăng ký làm thẻ tín dụng SeABank:

Trong thời gian gần đây, thẻ tín dụng SeABank được rất nhiều tin tưởng và lựa chọn. Ngoài những tính năng ưu Việt của một chiếc thẻ tín dụng, khách hàng còn nhận được những tiện ích vượt trội như:

- Ưu đãi thẻ tín dụng SeABank miễn phí phí thường niên, miễn lãi suất trong 45 ngày đầu kể từ khi phát sinh giao dịch.

- Thỏa sức mua sắm, chi tiêu trong và ngoài nước mà không cần phải mang tiền mặt trong người.

- Với 24 triệu điểm POS và hơn 1 triệu ATM tại Việt Nam cũng như nước ngoài giúp bạn dễ dàng thanh toán, rút tiền mặt trong trường hợp cần thiết.

- Mọi thông tin giao dịch của chủ thẻ sẽ được gửi về số điện thoại đăng ký nên bạn có thể kiểm soát chi tiêu và quản lý tài chính hiệu quả.

- Hạn mức thẻ tín dụng SeABank tương đối cao, dao động từ 10-500 triệu tùy thuộc vào khả năng tài chính của người dùng.

- Chủ thẻ được hưởng nhiều ưu đãi, khuyến mại từ các đối tác kết hợp với SeABank bao gồm như: trả góp không lãi suất, mua hàng được chiết khấu thanh toán, mua hàng được thêm quà tặng hay du lịch với chi phí thấp…

- Ngoài thẻ chính, chủ thẻ có thể mở tài khoản phụ cho các thành viên trong gia đình.

- Tự động chuyển đổi tiền tệ theo địa điểm mà bạn rút tiền, vì thế bạn không cần phải lo lắng về tài chính mỗi khi đi du lịch.

- Ngoài ra, ứng với mỗi loại thể bạn lại được hưởng ưu đãi riêng biệt như giảm 30% tại Nhà hàng Buzza Pizza, giảm giá 30.000 đồng tại Mon Hue, ưu đãi 30.000 VNĐ tại Gongcha…

Điều kiện đăng ký mở thẻ tín dụng SeABank:

Để trở thành khách hàng chính thức của SeABank, đồng thời có thêm một phương thức thanh toán tiện lợi, khách hàng cần đáp ứng được điều kiện mở thẻ tín dụng SeABank dưới đây.

- Cá nhân mở thẻ là người Việt Nam hoặc người nước ngoài đang sinh sống và làm việc tại Việt Nam.

- Độ tuổi đăng ký mở thẻ tín dụng SeABank từ 18 – 65 tuổi, có đủ năng lực chịu trách nhiệm hành vi dân sự trước pháp luật.

- Có công việc ổn định và thu nhập hàng tháng đạt được 6 triệu đồng trở lên.

- Thời gian công tác tại đơn vị hiện tại ít nhất từ 6 tháng trở lên.

- Với những khách hàng là người nước ngoài cần passport, visa (nếu có) và giấy phép lao động (work permit) làm việc tại Việt Nam còn hiệu lực hoặc những giấy tờ có giá trị tương đương.

- Giấy tờ chứng minh tài chính (nếu cần).

Hồ sơ và thủ tục làm thẻ tín dụng SeABank:

- Để mở thẻ tín dụng SeABank, bạn cần cung cấp đầy đủ các loại giấy tờ cần thiết bao gồm:

- Đơn xin mở thẻ tín dụng kèm điều khoản, hợp đồng theo mẫu mà SeABank cung cấp.

- Bản sao CMND/thẻ căn cước công dân/Hộ chiếu kèm bản chính để đối chiếu.

- Bản sao công chứng hộ khẩu thường trú/KT3/Xác nhận tạm vắng tạm trú nơi khách hàng đang sinh sống và làm việc.

- Các giấy tờ chứng minh thu nhập như: Hợp đồng lao động/Xác nhận bổ nhiệm chức vụ, sao kê lương ba tháng gần nhất qua tài khoản ngân hàng.

- Giấy tờ chứng minh tài sản đảm bảo theo hình thức thế chấp.

Biểu phí thẻ tín dụng SeABank:

Khách hàng có nhu cầu sử dụng thẻ tín dụng SeABank cần lưu ý một số loại phí dưới đây.

| Loại thẻ | Thẻ Platinum | Thẻ Gold | Thẻ Smart |

| Số ngày ân hạn | 55 ngày | 45 ngày | 45 ngày |

| Hạn mức rút tiền mặt | 50% | 50% | 50% |

| Phí ứng tiền mặt | 3,3 % | 3,3 % | 3,3 % |

| Phí giao dịch ngoại tệ | 2,97 % tối thiểu 11.000 VND | ||

| Số tiền tối thiểu hàng tháng | 5,00 % (Tối thiểu 100.000 VND) | ||

| Phí phạt chậm thanh toán | 4,4% số tiền chậm thanh toán | ||

| Phí thay đổi hạn mức tín dụng | Miễn phí | ||

Hướng dẫn cách đăng ký làm thẻ tín dụng SeABank:

Khách hàng có nhu cầu mở thẻ tín dụng lựa chọn hình thức làm thẻ trực tiếp tại chi nhánh, phòng giao dịch của ngân hàng hoặc làm thẻ SeABank Online.

Đăng ký mở thẻ trực tiếp:

- Bạn cần chuẩn bị sẵn một bộ hồ sơ bao gồm các giấy tờ đã nêu trên.

- Mang hồ sơ đến chi nhánh/phòng giao dịch ngân hàng SeABank gần nhất đăng ký phát hành thẻ.

- Nhân viên ngân hàng sẽ hướng dẫn bạn điền đầy đủ thông tin vào đơn đề nghị phát hành thẻ và làm các thủ tục cần thiết khác.

- Nếu hồ sơ đạt tiêu chuẩn, yêu cầu làm thẻ của bạn sẽ được phê duyệt.

- Cuối cùng, ngân hàng sẽ gửi giấy hẹn lấy thẻ.

Đăng ký mở thẻ online:

- Khách hàng làm thẻ tín dụng Online truy cập vào website chính thức của SeABank.

- Điền đầy đủ và chính xác các thông tin theo yêu cầu hiện trên giao diện.

- Sau khi hoàn tất các thủ tục đăng ngân hàng sẽ gửi email cho khách hàng và hẹn thời gian đến nhận thẻ.

2.2 Hướng dẫn thanh toán trực tuyến bằng thẻ nội địa SeABank

a. Kích hoạt chức năng thanh toán trực tuyến:

Đăng ký sử dụng dịch vụ NH trực tuyến – Internet Banking tại quầy giao dịch của Seabank.

b. Hướng dẫn thanh toán trực tuyến:

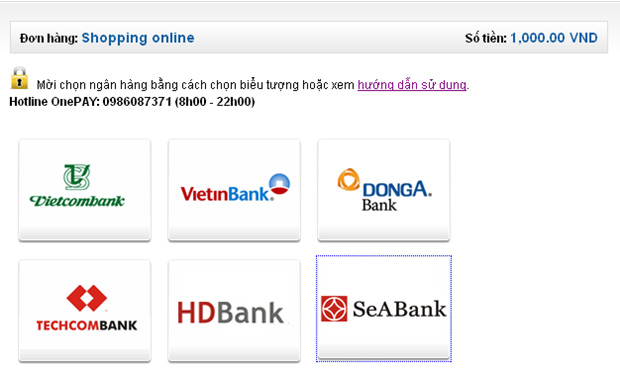

Bước 1: Chọn hàng hóa/ dịch vụ và chọn thanh toán bằng thẻ nội địa SeaBank:

Chọn hàng hóa/ dịch vụ cần mua, hoàn thành đơn đặt hàng, sau đó chọn thanh toán với Thẻ ATM nội địa. Tiếp đó, chọn biểu tượng SeaBank.

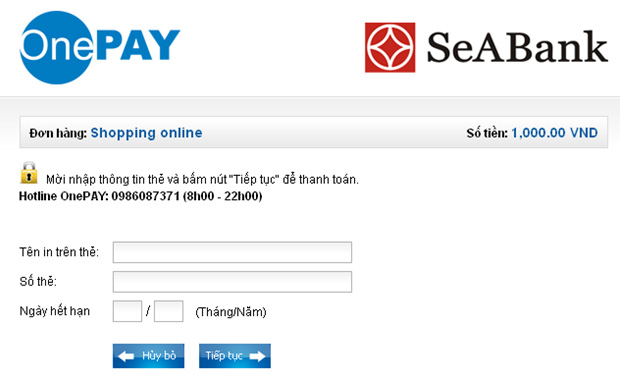

Bước 2: Nhập thông tin thẻ và xác thực tài khoản

Tên in trên thẻ (Tên in trên mặt trước thẻ, không có dấu)

Số thẻ (gồm 19 số, in trên mặt trước của thẻ)

Ngày hết hạn (phần “VALID THROUGH” in trên mặt thẻ)

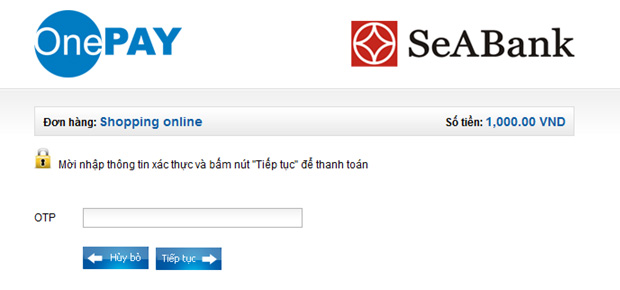

Bước 3: Xác thực chủ thẻ

Nhập mã OTP, SeaBank sẽ tự động gửi mã OTP qua SMS về số điện thoại đã đăng ký khi thực hiện đăng ký dịch vụ Internet Banking.

Bước 4: Nhận kết quả giao dịch

SeaBank sẽ gửi thông báo kết quả giao dịch cho bạn (chấp nhận hoặc từ chối).

2.3 Hướng dẫn sử dụng ứng dụng Ngân hàng di động SeABank

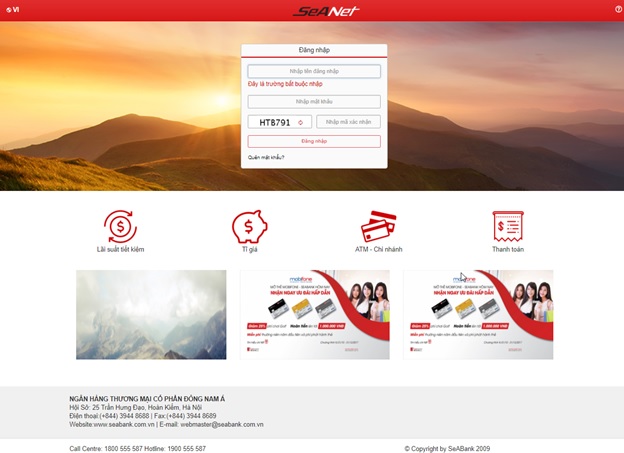

a. Đăng nhập:

Quý khách đăng nhập theo đường dẫn: https://seanet.vn/canhan/ebank#/

Quý khách nhập các thông tin:

- Tên đăng nhập: Được cấp khi Quý khách đăng ký dịch vụ tại Quầy giao dịch.

- Mật khẩu: Được gửi tới số điện thoại di động mà Quý khách đăng ký tại SeABank.

- Mã xác nhận: Hiển thị trên màn hình. Quý khách có thể lấy mã xác nhận khác với số mã đang hiển thị bằng cách nhấn vào biểu tượng (Mã xác nhận không phân biệt chữ hoa chữ thường)

- Quý khách nhấn “Đăng nhập”

Sau khi đăng nhập lần đầu thành công, hệ thống sẽ yêu cầu đổi mật khẩu mới.

Lưu ý:

- Độ dài mật khẩu từ 6 đến 12 ký tự

- Bao gồm chữ hoa, chữ thường và số

- Chỉ nhập các ký tự a-z A-Z 0-9 ! @ # $ % *

- Không sử dụng lại 4 mật khẩu gần nhất

Trường hợp quên mật khẩu: Quý khách click vào link Quên mật khẩu? và thực hiện như hướng dẫn tại Phần b: Quên mật khẩu

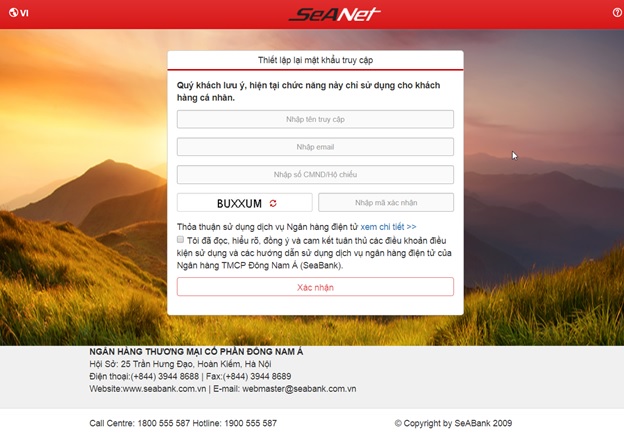

b. Quên mật khẩu

Qúy khách nhập các thông tin gồm:

- Tên đăng nhập: Được cấp khi Quý khách đăng ký dịch vụ tại Quầy giao dịch.

- Địa chỉ Email: nhập địa chỉ email mà khách hàng đăng ký dịch vụ SeAnet

- Số CMDN/Hộ chiếu: nhập số chứng mình thư nhân dân hoặc hộ chiếu mà khách hàng đăng ký với ngân hàng

- Mã xác nhận: Hiển thị trên màn hình. Quý khách có thể lấy mã xác nhận khác với số mã đang hiển thị bằng cách nhấn vào biểu tượng (Mã xác nhận không phân biệt chữ hoa chữ thường)

- Điều khoản sử dụng dịch vụ Ngân hàng điện tử:Quý khách đọc điêu khoản thỏa thuận khi sử dụng dịch vụ Ngân hàng điện tử và chọn Đồng ý đã đọc và hiểu điều khoản

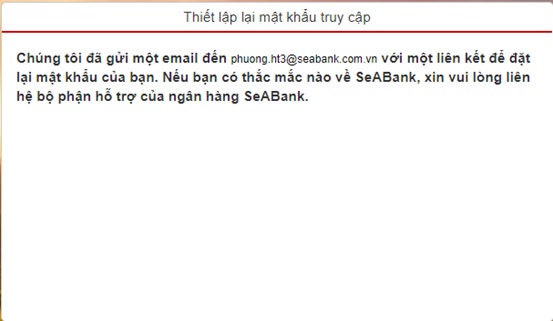

Quý khách nhấn Xác nhận -> ngân hàng sẽ gửi vào địa chỉ Email mà khách hàng đăng ký link liên kết để đặt lại mật khẩu

Khi Click vào link được gửi về địa chỉ Email của quý khách, Quý khách nhập các thông tin sau:

- Tên truy cập: Được cấp khi Quý khách đăng ký dịch vụ tại Quầy giao dịch

- Mật khẩu mới: Quý khách nhập mật khẩu mới

- Xác nhận mật khẩu mới: Quý khách nhập lại mật khẩu mới

- Mã xác nhận: Quý khách nhập Mã xác nhận khi click chọn “Lấy mã OTP” được gửi về số điện thoại đã đăng ký của Quý khách

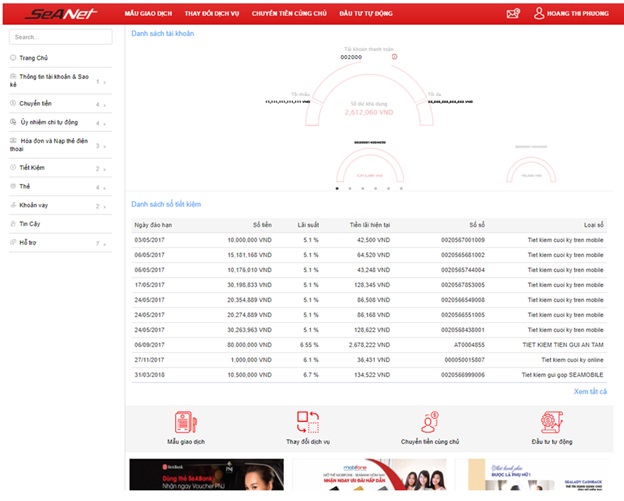

c. Trang chủ

Quý khách có thể xem thông tin về:

Danh sách tài khoản: số dư khả dụng của các tài khoản thanh toán sẽ được hiển thị dưới dạng biểu đồ tài chính.

Trường hợp Quý khách thực hiện cài đặt ngưỡng cảnh báo số dư tối thiếu và tối đa trong menu chức năng bên tay trái màn hình: Hỗ trợ >Thiết lập ngưỡng tài khoản thì biểu đồ tài chính sẽ cảnh báo các màu tương ứng như sau:

- Nếu số dư tài khoản nằm trong ngưỡng thiết lập tối đa và tối thiểu à biểu đồ sẽ có màu xanh tươi

- Nếu số dư tài khoản nhỏ hơn ngưỡng thiết lập tối thiểu à biểu đồ có màu đỏ

- Nếu số dư lớn hơn ngưỡng thiết lập tối đa à biểu đồ có màu xanh lam

- Quý khách nhấn chuột vào biểu tượng để xem thông tin chi tiết một tài khoản

Danh sách sổ tiết kiệm: Hiển thị danh sách các sổ tiết kiệm còn hiệu lực của Quý khách, các sổ được sắp xếp theo thứ tự ngày đáo hạn từ gần nhất tới xa nhất. Trường hợp Quý khách có nhiều hơn 10 sổ, Quý khách chọn “Xem tất cả”.

Danh sách chức năng nhanh: hiển thị danh sách chức năng nhanh theo nhu cầu của Quý khách tại chức năng Hỗ trợ > Tham số chức năng nhanh

Hòm thư: Hiển thị số lượng thư mà Ngân hàng gửi cho Quý khách chưa đọc. Khi Quý khách click vào chức năng Hòm thư sẽ xem được chi tiết nội dung từng thư

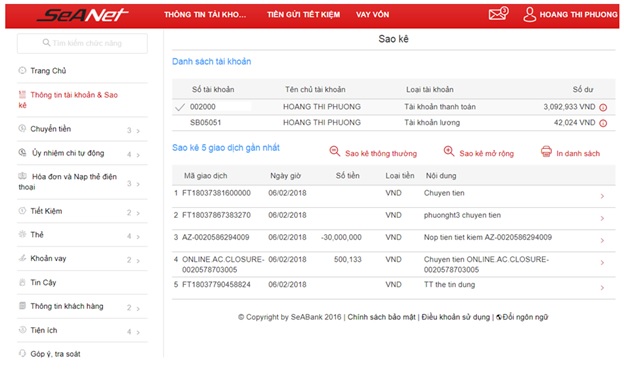

d. Thông tin tài khoản và sao kê

Khi vào chức năng Thông tin tài khoản & Sao kê, Quý khách có thể xem được các thông tin sau:

Sao kê thông thường: Quý khách nhấn vào số tài khoản cần xem từ danh sách tài khoản

- Giao dịch gần nhất

- Sao kê 5 giao dịch gần nhất

- Sao kê 10 giao dịch gần nhất

- Sao kê 15 giao dịch gần nhất

- Sao kê 30 giao dịch gần nhất

- Sao kê chọn từ ngày tới ngày

- Trong vòng 30 ngày

- Chọn khoảng thời gian chạy sao kê Từ ngày ..... , tới ngày .......

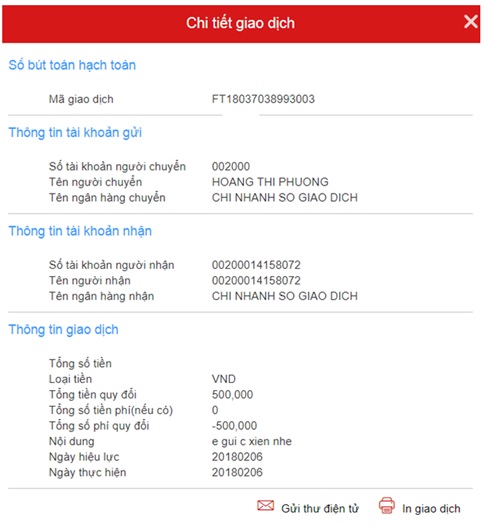

Xem và in phiếu báo nợ/có:

Để xem chi tiết 1 giao dịch Quý khách chọn biểu tượng:

- Chọn Gửi thư điện tử để gửi Phiếu báo nợ/có về email của Quý khách

- Chọn In giao dịch để In phiếu báo nợ/có

Sao kê mở rộng:

Trên màn hình chạy sao kê mở rộng Quý khách chọn các thông tin:

Từ ngày, đến ngày:chọn khoảng thời gian cần chạy sao kê

Loại file: Chọn định dạng sao kê cần xuất file là PDF hoặc Excel

Email: hệ thống tự động hiển thị địa chỉ Email được gửi sao kê

- Nhấn nút

để hủy giao dịch

để hủy giao dịch - Nhấn nút

để thực hiện giao dịch

để thực hiện giao dịch

Lưu ý:

- Trường hợp Quý khách chưa có Email hệ thống sẽ thông báo chưa đăng ký Email và hiển thị đường link cho phép Quý khách đăng ký Email online để nhận sao kê mở rộng.

e. Chuyển tiền

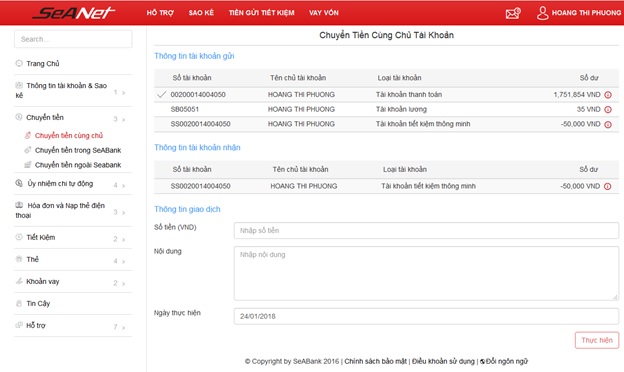

Chuyển tiền cùng chủ:

Trên menu bên trái Quý khách chọn: Chuyển tiền > Chuyển tiền cùng chủ

Tại màn hình chuyển tiền, Quý khách nhập các thông tin sau:

Thông tin tài khoản gửi: chọn tài khoản cần chuyển tiền từ danh sách tài khoản

Thông tin tài khoản nhận: chọn tài khoản nhận tiền từ danh sách tài khoản

Thông tin giao dịch:

- Số tiền: Nhập số tiền cần chuyển

- Nội dung: Nhập nội dung chuyển tiền (Nội dung chỉ được gồm chữ cái, số, không có ký tự đặc biệt)

- Ngày thực hiện: Hệ thống mặc định ngày hiện tại

→ Nhấn nút  để tiếp tục

để tiếp tục

Tại màn hình xác nhận:

Kiểm tra lại toàn bộ thông tin chuyển tiền

- Nhấn nút  để kết thúc giao dịch chuyển tiền

để kết thúc giao dịch chuyển tiền

- Nhấn nút  để sửa lại thông tin

để sửa lại thông tin

- Nhấn nút  để hủy giao dịch chuyển tiền

để hủy giao dịch chuyển tiền

Gửi thư xác nhận vào Hòm thư:

Sau khi thực hiện chuyển tiền Ngân hàng sẽ gửi email thông báo về trạng thái của giao dịch vào hòm thư cho Quý khách, Qúy khách chọn biểu tượng  để xem chi tiết từng email

để xem chi tiết từng email

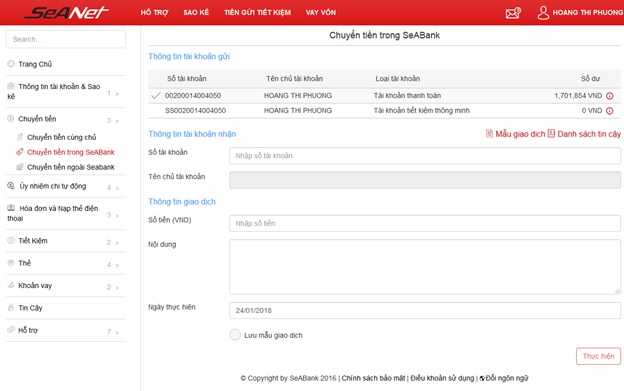

Chuyển tiền trong SeABank:

Trên menu bên trái Quý khách chọn: Chuyển tiền > Chuyển tiền trong SeAbank

Tại màn hình chuyển tiền, Quý khách nhập các thông tin sau:

Thông tin tài khoản gửi: chọn tài khoản cần chuyển tiền từ danh sách tài khoản

Thông tin tài khoản nhận:

- Tự nhập tay: quý khách cần nhập các thông tin sau

- Số tài khoản: nhập số tài khoản người thụ hưởng

- Tên chủ tài khoản: hệ thống tự động lấy ra tên người thụ hưởng

- Hoặc Người thụ hưởng tin cậy: Là người hưởng đã được tạo sẵn, hệ thống sẽ tự động hiển thị số tài khoản, tên chủ tài khoản

- Hoặc Mẫu giao dịch: là mẫu giao dịch được tạo sẵn hoặc được tích lưu trên màn hình chuyển tiền, hệ thống sẽ tự động hiển thị số tài khoản, tên chủ tài khoản, nội dung chuyển tiền

Thông tin giao dịch:

- Số tiền: Nhập số tiền cần chuyển

- Nội dung: Nhập nội dung chuyển tiền ( Nội dung chỉ được gồm chữ cái, số, không có ký tự đặc biệt)

- Ngày thực hiện: Hệ thống mặc định ngày hiện tại

→ Nhấn nút  để tiếp tục

để tiếp tục

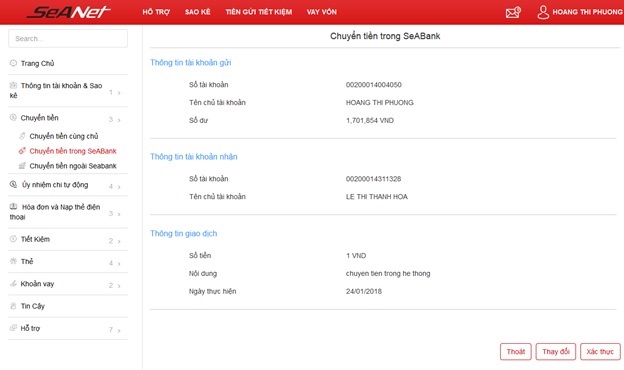

Tại màn hình xác nhận thông tin chuyển tiền:

Kiểm tra lại toàn bộ thông tin chuyển tiền

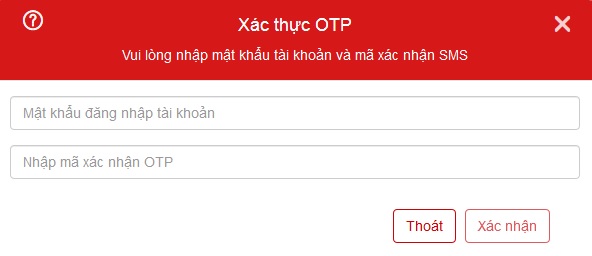

→ Nhấn nút  để chuyển sang màn hình xác nhận OTP

để chuyển sang màn hình xác nhận OTP

Lưu ý:

- Với người nhận Tự nhập tay, hoặc từ mẫu giao dịch sẽ cần xác nhận bằng mật khẩu OTP. Mât khẩu OTP được gửi về số điện thoại của quý khách. Bấm Xác thực để hiển thị ô nhập mật khẩu OTP

- Với người nhận là Người thụ hưởng tin cậy đã tạo sẵn sẽ không cần xác nhận bằng mật khẩu OTP. Bâm Xác thực để tiếp tục giao dịch.

→ Nhấn nút  để sửa lại thông tin

để sửa lại thông tin

→ Nhấn nút  để hủy giao dịch chuyển tiền

để hủy giao dịch chuyển tiền

Gửi thư xác nhận vào Hòm thư:

Sau khi thực hiện chuyển tiền Ngân hàng sẽ gửi email thông báo về trạng thái của giao dịch vào hòm thư cho Quý khách, Qúy khách chọn biểu tượng  để xem chi tiết từng email

để xem chi tiết từng email

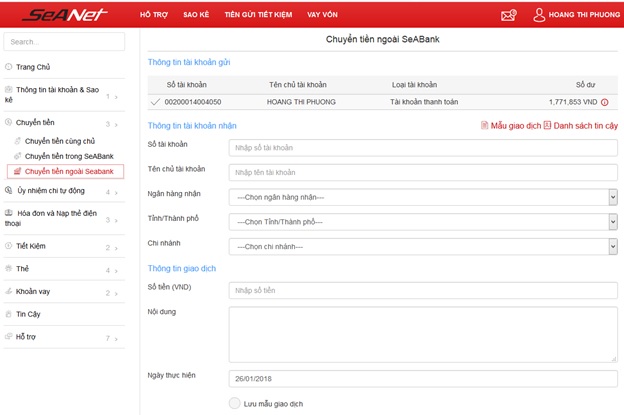

Chuyển tiền ngoài SeABank:

Trên menu bên trái Quý khách chọn: Chuyển tiền> Chuyển tiền ngoài SeAbank

Tại màn hình chuyển tiền, Quý khách nhập các thông tin sau:

Thông tin tài khoản gửi: chọn tài khoản cần chuyển tiền từ danh sách tài khoản

Thông tin tài khoản nhận:

- Tự nhập tay: quý khách cần nhập các thông tin sau

- Số tài khoản: nhập số tài khoản người thụ hưởng

- Tên chủ tài khoản: hệ thống tự động lấy ra tên người thụ hưởng

- Ngân hàng nhận: Lựa chọn ngân hàng thụ hưởng từ danh sách

- Tỉnh/Thành phố: Lựa chọn tỉnh thành phố từ danh sách

- Chi nhánh: Lựa chọn chi nhánh thụ hưởng từ danh sách

- Hoặc Người thụ hưởng tin cậy: Là người hưởng đã được tạo sẵn, hệ thống sẽ tự động hiển thị số tài khoản, tên chủ tài khoản, tên Ngân hàng, tên tỉnh thành phố, tên chi nhánh

- Hoặc Mẫu giao dịch: là mẫu giao dịch được tạo sẵn hoặc được tích lưu trên màn hình chuyển tiền, hệ thống sẽ tự động hiển thị số tài khoản, tên chủ tài khoản, nội dung chuyển tiền, tên Ngân hàng, tên tỉnh thành phố, tên chi nhánh

Thông tin giao dịch:

- Số tiền: Nhập số tiền cần chuyển

- Nội dung: Nhập nội dung chuyển tiền ( Nội dung chỉ được gồm chữ cái, số, không có ký tự đặc biệt)

- Ngày thực hiện: Hệ thống mặc định ngày hiện tại

→ Nhấn nút  để tiếp tục

để tiếp tục

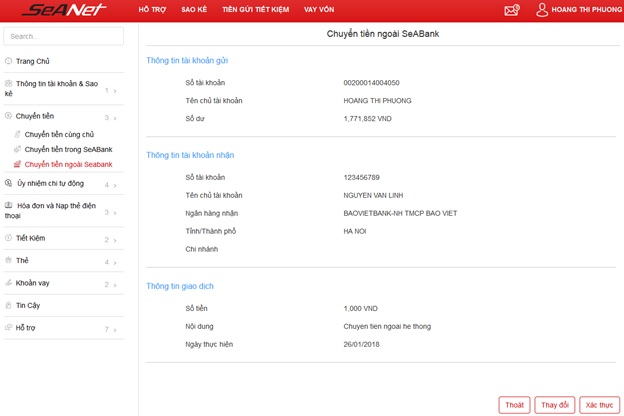

Tại màn hình xác nhận thông tin chuyển tiền:

Kiểm tra lại toàn bộ thông tin chuyển tiền

→ Nhấn nút  để chuyển sang màn hình xác nhận OTP

để chuyển sang màn hình xác nhận OTP

Lưu ý:

- Với người nhận Tự nhập tay, hoặc từ mẫu giao dịch sẽ cần xác nhận bằng OTP. Mât khẩu OTP được gửi về số điện thoại của quý khách. Bấm Xác thực để hiển thị ô nhập mật khẩu OTP

- Với người nhận là Người thụ hưởng tin cậy đã tạo sẵn sẽ không cần xác nhận bằng mật khẩu OTP. Bấm Xác thực để tiếp tục giao dịch.

→ Nhấn nút  để sửa lại thông tin

để sửa lại thông tin

→ Nhấn nút  để hủy giao dịch chuyển tiền

để hủy giao dịch chuyển tiền

Gửi thư xác nhận vào hòm thư:

Sau khi thực hiện chuyển tiền Ngân hàng sẽ gửi email thông báo về trạng thái của giao dịch vào hòm thư cho Quý khách, Qúy khách chọn biểu tượng  để xem chi tiết từng email.

để xem chi tiết từng email.

3. Hướng dẫn vay vốn SeABank

3.1 Các hình thức vay tín chấp theo bảng lương SeABank

Ngân hàng SeABank hiện đang cung cấp rất nhiều sản phẩm vay tín chấp nhằm đáp ứng đại đa số nhu cầu của khách hàng. Với hình thức vay tín chấp theo lương SeABank, khách hàng không cần tài sản đảm bảo, không cần người bảo lãnh. Tất cả đều dựa vào mức độ uy tín của cá nhân vay cũng như khả năng trả nợ của khách hàng.

Vay tín chấp theo lương tại ngân hàng SeABank là hình thức vay không cần tài sản đảm bảo và cũng không cần bảo lãnh. Ngân hàng sẽ dựa vào bảng lương, uy tín về khả năng trả nợ để duyệt khoản vay cho khách hàng.

Khi vay tín chấp theo lương, khách hàng tại SeABank được áp dụng các sản phẩm vay như sau:

- Vay tín chấp dành cho giáo viên.

- Vay tiêu dùng cá nhân SeABank.

- Vay thấu chi tài khoản cá nhân.

Tùy vào mục đích và nhu cầu của từng khách hàng để lựa chọn một hình thức vay tín chấp theo bảng lương SeABank phù hợp.

3.2 Lợi ích khi vay tín chấp theo lương ngân hàng SeABank

Không phải ngẫu nhiên mà hình thức vay tín chấp theo lương tại ngân hàng SeABank được nhiều người lựa chọn đến vậy. Cũng bởi sản phẩm này mang đến nhiều ưu điểm vượt trội:

- Giải quyết được các vấn đề tài chính, lãi suất vay ưu đãi chỉ 10%/năm.

- Vay không cần thế chấp tài sản, không cần Công ty bảo lãnh.

- Thời hạn cho vay tín chấp theo bảng lương lên đến 60 tháng.

- Sản phẩm vay đa dạng, khách hàng có thể vay tối đa 500 triệu đồng.

- Được làm chủ tài chính, dễ dàng quản lý chi tiêu, không bị áp lưc tài chính.

- Trả góp hàng tháng, lãi tính trên dư nợ giảm dần.

- Điều kiện, thủ tục vay đơn giản, giải ngân nhanh chóng trong vòng 48h.

3.3 Lãi suất vay tín chấp bằng lương ngân hàng SeABank

SeABank đưa ra nhiều sản phẩm vay tín chấp theo lương để phù hợp với mục đích của khách hàng, mỗi sản phẩm vay là một mức lãi suất khác nhau.

- Vay tiêu dùng cá nhân SeABank đưa ra mức lãi suất chỉ từ 10%/năm.

- Thấu chi tài khoản cá nhân với mức lãi suất tương tự chỉ từ 10%/năm.

- Vay dành cho giáo viên mức lãi suất vay vốn tín chấp vẫn giữ nguyên 10%/năm.

3.4 Điều kiện vay theo bảng lương SeABank

Khách hàng muốn vay tín chấp theo lương tại ngân hàng SeABank cần đáp ứng được những điều kiện sau:

Khách hàng là công dân Việt Nam, hiện đang sinh sống tại Việt Nam, không vi phạm quy định của Pháp luật.

Có độ tuổi từ 18 đến 55 tuổi đối với nữ, 18 đến 60 tuổi đối với nam.

Khách hàng có công việc ổn định, thu nhập hàng tháng ít nhất 3 triệu đồng.

Tính đến thời điểm vay, khách hàng không nợ xấu ở bất cứ tổ chức tín dụng nào.

Thời gian làm việc ở đơn vị hiện tại tối thiểu 06 tháng.

3.5 Thủ tục vay tín chấp theo lương tại ngân hàng SeABank

Thủ tục vay vốn tiêu dùng qua lương tại ngân hàng SeABank vô cùng đơn giản và dễ dàng. Khách hàng có nhu cầu vay tiền cần chuẩn bị một số loại giấy tờ cần thiết, bao gồm:

- Giấy đề nghị vay vốn theo mẫu có sẵn của ngân hàng SeABank cung cấp.

- Bản sao CMND, bản sao HKTT/ hoặc giấy đăng kí tạm trú, tạm vắng dài hạn nơi khách hàng đang sinh sống và làm việc.

- Hợp đồng lao động có dấu xác nhận của Công ty khách hàng đang làm việc.

- Giấy xác nhận lương, phiếu lương hoặc bản sao lương trong 3 tháng gần nhất tại đơn vị, cơ quan đang làm việc.

- Giấy chứng nhận mục đích sử dụng vốn vay tiêu dùng và phương thức thanh toán ( mẫu có sẵn của SeABank).

- Một số giấy tờ khác mà ngân hàng yêu cầu.

3.6 Quy trình đăng ký vay theo bảng lương SeABank

Với mỗi khách hàng vay vốn theo bảng lương SeABank, ngân hàng đều có một quy trình xử lý quy định sẵn để dễ dàng giám sát và đảm bảo khoản vay được thực hiện theo đúng tiến độ.

- Tư vấn khách hàng: Ngay sau khi tiếp nhận thông tin, nhân viên ngân hàng sẽ tư vấn về gói vay phù hợp với mục đích của từng khách hàng để giảm tối đa mức lãi suất phải trả.

- Chuẩn bị hồ sơ cần thiết: Khách hàng cần chuẩn bị đầy đủ các giấy tờ cần thiết để hoàn tất hồ sơ vay tín chấp theo lương SeABank.

- Kiểm tra, thẩm định hồ sơ: Thẩm định là quá trình ngân hàng xem xét lại toàn bộ hồ sơ mà khách hàng cung cấp để đánh giá thông tin tại nơi ở và nơi làm việc của khách hàng.

- Phê duyệt, quyết định giải ngân: Nếu hồ sơ của bạn đạt yêu cầu ngân hàng sẽ thông báo kết quả, bạn thu xếp thời gian tới chi nhánh gần nhất của ngân hàng để tiến hành làm thủ tục giải ngân ngay trong ngày.

Hi vọng với những thông tin trên sẽ giúp bạn hiểu rõ hơn về các dịch vụ của ngân hàng SeABank. Chúc các bạn thành công!

Tham khảo thêm

- Mở tài khoản ngân hàng SeAbank

- Mobile Banking SeABank

- Cách sử dụng thẻ ATM SeABank

- Cách sử dụng Internet Banking SeABank

- Cách thay đổi mật khẩu thẻ ATM SeABank

- Điền kiện và thủ tục mở thẻ Visa Seabank

- Chuyển tiền quốc tế SeABank

- Cách sử dụng SMS Banking SeABank

- Gửi tiết kiệm online SeABank

- Cách tìm cây ATM & ngân hàng SeABank