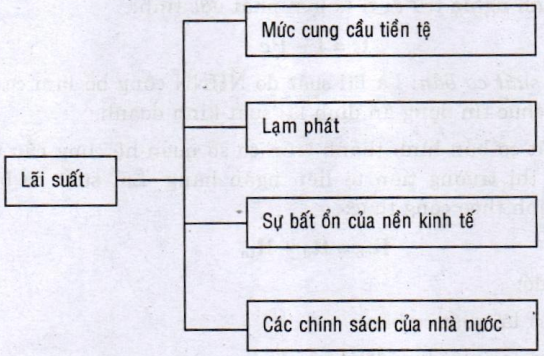

Bài 3: Nhân tố ảnh hưởng đến lãi suất

Mời các bạn cùng eLib tham khảo nội dung bài giảng Bài 3: Nhân tố ảnh hưởng đến lãi suất sau đây để tìm hiểu về ảnh hưởng của mức cung cầu tiền tệ đến lãi suất, ảnh hưởng của lạm phát đến lãi suất, ảnh hưởng của ổn định nền kinh tế đến lãi suất, ảnh hưởng của các chính sách của Nhà nước đến lãi suất.

Mục lục nội dung

Hình 1: Các nhân tố ảnh hưởng đến lãi suất

1. Ảnh hưởng của mức cung cầu tiền tệ đến lãi suất

Cung tiền tệ là tổng thể tiền tệ được sử dụng để giao dịch thanh toán trên thị trường.

Các nhà kinh tế đã định nghĩa M là tiền giao dịch bao gồm: MI là tổng số tiền kim loại và tiền giấy lưu thông bên ngoài ngân hàng cộng với tiền gửi ngân hàng có thể rút ra bằng séc, và định nghĩa rộng hơn (M2) bao gồm những tài sản như tài khoản tiền gửi tiết kiệm ngoài tiền kim loại, tiền giấy và tiền gửi ngân hàng có thể rút ra bằng Séc.

Quyền kiểm soát mức cung tiền tệ là do Chính phủ, bởi vì hạn chế mức cung tiền tệ là điều cần thiết để tiền có giá trị - Cầu tiền tệ là nhu cầu về tiền của cá nhân, đơn vị, tổ chức để làm phương tiện giao dịch, trao đổi, mua bán hàng hóa, dịch vụ... Ngân hàng Trung ương giữ cung tiền ở một lượng định trước gọi là M.

Mối quan hệ giữa mức cung tiền tệ và lãi suất là: Nếu mức cung tiền tệ tăng so với cầu tiền tệ thì lãi suất bị giảm và ngược lại.

2. Ảnh hưởng của lạm phát đến lãi suất

Khi lạm phát dự tính tăng lên, chi phí thực của việc vay tiền giảm xuống, kích thích người ta đi vay hơn là cho vay. Người đi vay sẽ kiếm được khoản thu lợi do giá hàng hóa được mua bằng tiền đi vay sẽ tăng lên. Do cầu quỹ cho vay tăng, lãi suất tăng. Một sự giảm xuông của cung và một sự tăng lên của cầu đối với quỹ cho vay sẽ đẩy lãi suất tăng. Theo Friedman, trong mọi trường hợp tỷ lệ lạm phát của một nước là cực kỳ cao trong bất cứ thời kỳ kéo dài nào, thì tỷ lệ tăng trưởng của cung tiền là cực kỳ cao.

Tóm lại, khi lạm phát dự tính tăng, lãi suất tăng.

Điều này có một ý nghĩa quan trọng trong việc dự đoán lãi suất khi nền kinh tế có xu hướng lạm phát tăng. Trên cơ sở đó, cần có một chính sách lãi suất hợp lý. Khi lạm phát cao, nhà nước cần phải nâng lãi suất danh nghĩa, đảm bảo cho lãi suất thực dương, hoặc nhà nước tung vàng, ngoại tệ ra bán để kiềm chế lạm phát

3. Ảnh hưởng của ổn định nền kinh tế đến lãi suất

Khi nền kinh tế ổn định và phát triển, của cải tăng lên, công chúng chỉ muốn giữ một số tiền nhất định đủ cho nhu cầu sử dụng, họ muốn đầu tư vào những tài sản thay thế có lợi tức dự tính cao: Bởi vì khi nền kinh tế ổn định, thị trường chứng khoán (chủ yếu là trái phiếu chính phủ) trở nên ổn định hơn, rủi ro chứng khoán giảm, chứng khoán trở thành một tài sản hấp dẫn hơn, vì vậy cung tiền cho vay tăng lên, lãi suất có xu hướng giảm, ảnh hưởng đến cầu tiền: Khi nền kinh tế đang phát triển nhanh nhất là trong giai đoạn phát đạt của một chu kỳ kinh doanh, các công ty càng có nhiều ý định vay vốn và tăng số dư nợ nhằm tài trợ cho các cuộc đầu tư được trông đợi là sinh lời. cầu tiền cho vay tăng lên, lãi suất có xu hướng tăng lên

Trong nền kinh tế ổn định và có xu hướng phát triển, nhà nước nên sử dụng các công cụ lãi suất đề tăng vốn đầu tư vào những lĩnh vực cần phát triển cho sự cân đối của nền kinh tế, đặc biệt từ các nguồn vốn trên thị trường chứng khoán.

4. Ảnh hưởng của các chính sách của Nhà nước đến lãi suất

Mục tiêu của nền kinh tế phát triển là: Tạo ra sản lượng cao, tăng nhanh tổng sản phẩm quốc dân, đạt tỷ lệ người có việc làm cao, tỷ lệ thất nghiệp thấp, đảm bảo ổn định giá cả trong điều kiện thị trường tự do hoạt động. Đế đạt được mục tiêu trên, Nhà nước phải sử dụng các công cụ bằng các chính sách có thể điều chỉnh tốc độ và phương hướng của hoạt động kinh tế

Chính sách tài chính: Bao gồm chi tiêu của chính phủ và thuế khóa. Chi tiêu của chính phủ là một nhân tố then chốt định mức tổng chi tiêu. Khi nhà nước thực hiện một chính sách tài khóa mở rộng (tăng chi tiêu của Chính phủ và giảm thuế) sẽ ảnh hưởng đến thăng bằng của thị trường hàng hóa và thị trường tiền tệ, từ đó ảnh hưởng đến lãi suất. Khi chi tiêu của chính phủ tăng trực tiếp làm tăng tổng cầu, khi chính phủ giảm thuế, làm cho thu nhập nhiều hơn được dành cho chi tiêu và làm tăng tổng sản phẩm bằng cách tăng chi tiêu, tiêu dùng. Mức cao hơn của tổng sản phẩm làm tăng lượng cầu tiền tệ, lãi suất tăng.

Chính sách Thuế còn có thể tác động đến mức sản lượng tiềm năng, chẳng hạn việc giảm thuế đánh vào thu nhập từ đầu tư làm cho các ngành tăng đầu tư vào máy móc, nhà máy, tổng sản phẩm tiềm năng được tăng lên, tăng lượng cầu tiền tệ, lãi suất tăng lên

Chính sách tiền tệ: Với tư cách ngân hàng của các ngân hàng, ngân hàng Trung ương thực hiện vai trò chỉ huy đối với toàn bộ hệ thông ngân hàng của một quốc gia. Với công cụ lãi suất, ngân hàng Trung ương có thể điều tiết hoạt động của nền kinh tế vĩ mô bằng các phương pháp sau: Ngân hàng có thể quy định lãi suât cho thị trường, chủ động điều chỉnh lãi suất để điều chỉnh tổng phương tiện thanh toán trong nền kinh tế, hạn chế hoặc mở rộng hoạt động tín dụng nhằm thực hiện được mục tiêu giảm lạm phát và tăng trưởng kinh tế theo từng thời kỳ.

Ngân hàng Trung ương thực hiện chính sách lãi suất tái chiết khấu: ngân hàng Trung ương tái chiết khấu các chứng từ do ngân hàng thương mại xuất trình với điều kiện ngân hàng phải trả một lãi suất nhất định do ngân hàng Trung ương đơn phương quy định. Mỗi khi lãi suất chiết khấu thay đổi, có xu hướng làm tăng hay giảm chi phí cho vay của ngân hàng Trung ương đối với ngân hàng thương mại và các tổ chức tín dụng, do đó khuyến khích hay cản trở nhu cầu vay vốn. Vì vậy thông qua việc điều chỉnh lãi suất chiết khấu, ngân hàng Trung ương có thể khuyến khích mở rộng hay làm giảm khối lượng tín dụng mà ngân hàng thương mại cấp cho nền kinh tế. Do thay đổi lãi suất chiết khấu, ngân hàng Trung ương có thể tác động gián tiếp vào lãi suất thị trường. Một lãi suất chiết khấu cao hay thấp sẽ làm thay đổi lượng vay của ngân hàng, tức lượng tiền cung ứng của ngân hàng cho nền kinh tế và cuối cùng sẽ làm thay đổi mức lãi suất thị trường. Ngân hàng Trung ương thực hiện chính sách thị trường mở: có nghĩa là ngân hàng Trung ương thực hiện việc mua bán giấy tờ có giá trên thị trường chứng khoán. Nhiệm vụ chính của chính sách thị trường mở là điều hòa cung cầu về các chứng phiếu có giá, để tác động vào các ngân hàng thương mại trong việc cung cầu tiền tệ, cung ứng tín dụng

Ngân hàng Trung ương tăng hay giảm mức dự trữ bắt buộc: khi tỷ lệ dự trữ tăng lên tức là ngân hàng Trung ương quyết định giảm bớt số vốn khả dụng của ngân hàng, kéo theo những khó khăn ngân quỹ cho các ngân hàng, hạn chế tín dụng của ngân hàng và ngược lại. Do đó cũng ảnh hưởng gián tiếp đến lãi suất trên thị trường.

Chính sách thu nhập: đó là chính sách về giá cả và tiền lương. Nếu mức giá cả giảm mà cung tiền tệ không thay đổi, giá trị của đơn vị tiền tệ theo giá trị thực tế tăng, bởi vì nó có thể dùng để mua nhiều hàng hóa và dịch vụ hơn. Do vậy điều này tương tự như ảnh hưởng của một sự tăng lên trong cung tiền tệ khi mức giá được giữ cố định, làm lãi suất giảm. Ngược lại một mức giá cao hơn làm giảm cung tiền tệ theo giá trị thực tế, làm tăng lãi suất. Như vậy một sự thay đổi về chính sách giá cả cũng làm thay đổi lãi suất. Yếu tố cấu thành quan trọng nhất của chi phí sản xuất là chi phí tiền lương, khi tiền lương tăng làm chi phí sản xuất tăng, làm giảm lợi nhuận theo đơn vị sản phẩm tại mọi mức giá, giảm nhu cầu đầu tư, cầu tiền tệ giảm, lãi suất giảm.

Ảnh hưởng của Chính sách tỷ giả đến lãi suất: Bao gồm các biện pháp liên quan đến việc hình thành quan hệ về sức mua giữa tiền của nước này so với một ngoại tệ khác, nhất là đối với các ngoại tệ có khả năng chuyển đổi. Tỷ giá sẽ tác động đến quá trình sản xuất kinh doanh và xuất nhập khẩu hàng hóa của một nước. Khi nhà nước tăng tỷ giá ngoại tệ sẽ làm tăng giá của hàng nhập khẩu, dẫn đến tăng chi phí đầu vào của các xí nghiệp, giá hàng hóa trong nước tăng lên, lợi nhuận giảm, nhu cầu đầu tư giảm, cầu tiền tệ giảm, lãi suất giảm. Mặt khác, khi tỷ giá ngoại tệ tăng, lượng tiền cung ứng để đảm bảo cân đôi ngoại tệ cần chuyển đổi tăng lên, lãi suất giảm. Vì vậy khi thấy đồng nội tệ sụt giá, ngân hàng Trung ương sẽ theo đuổi một chính sách tiền tệ thắt chặt hơn, giảm bớt cung tiền tệ, nâng lãi suất trong nước, làm cho đồng nội tệ mạnh hơn.

Khi tỷ giá ngoại tệ giảm, đồng tiền tăng giá, không kích thích xuất khẩu, nền công nghiệp trong nước có thể bị sự cạnh tranh tăng lên của nước ngoài, kích thích nhập khẩu. Lượng tiền tệ tăng do với một tỷ giá thấp, với một lượng vốn đầu tư nhất định, tài sản đầu tư sẽ nhiều hơn, kích thích đầu tư vào sản xuất, lãi suất tăng lên. Như vậy khi có sự cạnh tranh tăng lên giữa nền công nghiệp trong nước với công nghiệp nước ngoài, có thể gây áp lực buộc ngân hàng Trung ương phải theo đuổi một tỷ lệ tăng trưởng tiền tệ cao hơn nhằm hạ thấp tỷ giá.

Trên đây là nội dung bài giảng Bài 3: Nhân tố ảnh hưởng đến lãi suất được eLib tổng hợp lại nhằm giúp các bạn sinh viên có thêm tư liệu tham khảo. Hy vọng đây sẽ là tư liệu giúp các bạn nắm bắt nội dung bài học dễ dàng hơn. Chúc các bạn học tốt.

Tham khảo thêm

- doc Bài 1: Khái niệm, bản chất và ý nghĩa của lãi suất

- doc Bài 2: Các loại lãi suất cho vay và cách xác định